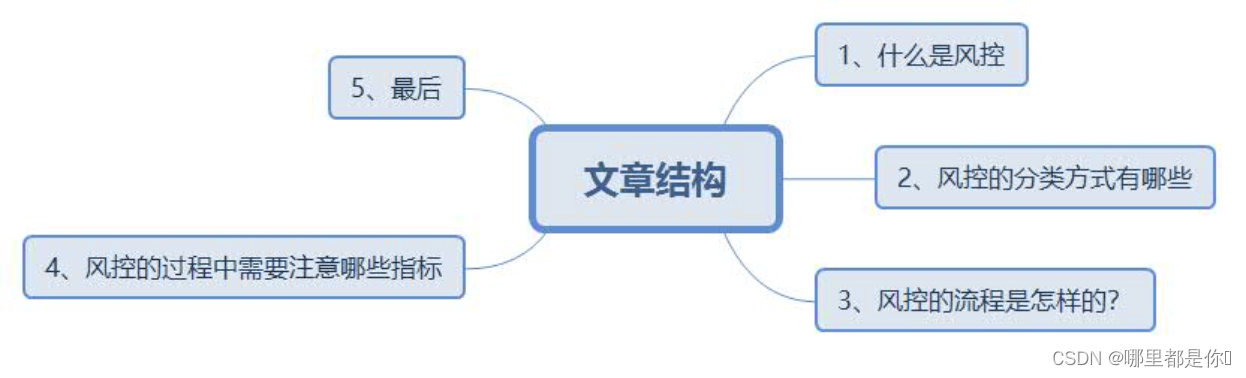

内容架构:

一、什么是风控?

风控的全称是风险控制,指的是管理者通过一定的方式和手段把控事情能安全有序的完成;降低甚至消除过程中风险事件发生的可能性,或者是减少和避免风险事件带来的损失。

风控其实一直在我们生活中以不同的方式保障着我们的安全。比如我们平时的账号登陆在异地登陆(没在过的登陆位置)会有风险提示,并需要通过验证的方式才能成功登陆,以防盗号危险。因此,风险控制无处不在。

二、风控有哪些不同的形式?

风控的形式因在不同的业务、技术和平台而制定

1、首先按业务流程分类包括:信用评级风控体系、信贷审批风控体系、贷后管理体系、客户管理体系等;

2、按智能特点分类包括:人工风控体系、大数据风控体系和人机交互体系等

三、风控的流程是怎样的?

风控流程一般都包括贷前审核、贷中控制、贷后管理的内容流程。我以借贷后台流程来解释。

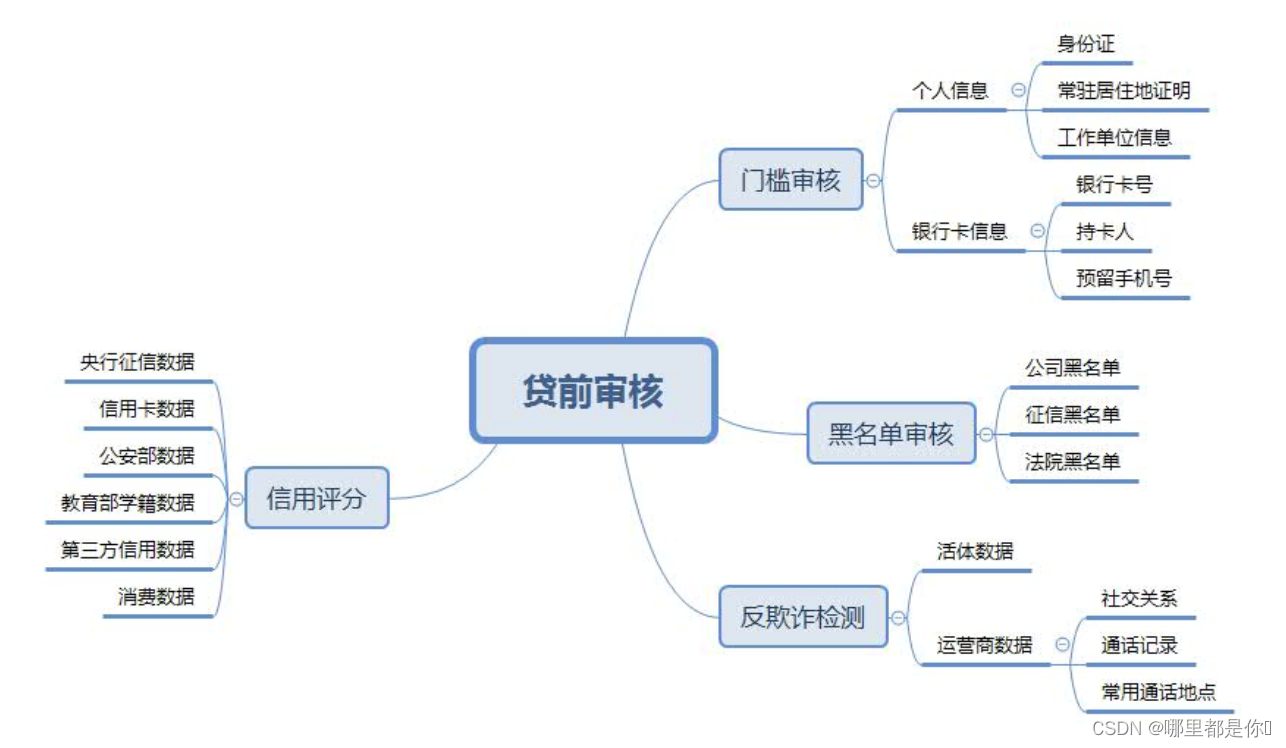

3.1 贷前审核

贷前审核是各类数据集合来评估用户是否满足贷款要求的关键步骤,同时也是用户想成功获得贷款的必须要求。

这一个步骤我认为核心关键在有效数据的获取和反欺诈过滤的保障,因此风控在这一环节需要十分的注意。

门槛审核是为了确定是否为真实用户和是否有收入能力还款以及通过身份证判断是否为平台黑名单或者违约用户;其次填写银行卡的卡号、身份证号和手机号是否与银行预留的一致——这是必填项,目的是用于逾期未还款的初期扣款首选项。

反欺诈检测是风控的核心环节,通过获取用户端口的数据判断是否异地操作,人脸识别活体检测,通过通话记录是否有违规预兆如涉赌风险等。

最后通过大数据收集到的有效数据如央行征信数据、信用卡数据等,现在第三方信用数据如蚂蚁信用中的芝麻信用等也做为用户的评分估值的参考,通过制定信用评分的规则,形成的分数是否达到贷款标准和不同分数对应的贷款额度。

注意:芝麻信用分为5个等级,第一个等级机就是700到950分,为信誉极好,650到700分是信誉优秀,600到650分是信誉良好。550到600是信誉中等,350到550信誉较差。

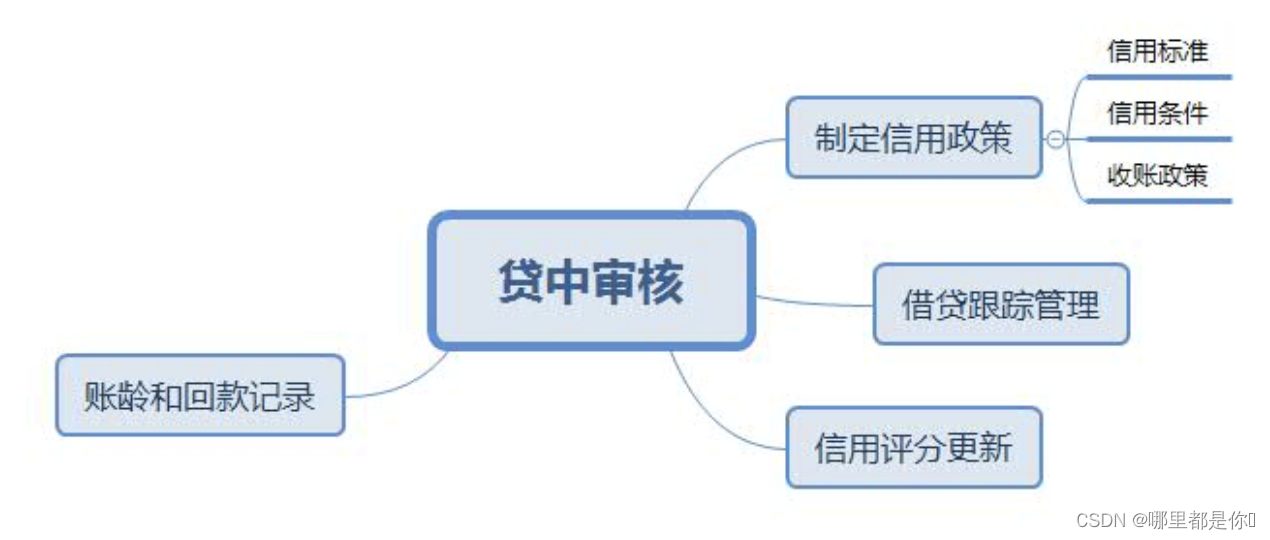

3.2 贷中审核

制定信用政策是让企业为对应收账款进行规划与控制而确立的基本原则性行为规范。简单来说是针对用户的信用评分做出的相应政策,若用户的信用分数高则能够贷款的数额更大,还款周期更长,利息更优惠,若信用分数低则相反甚至拒绝贷款。

贷款借出后需要对用户的贷款使用进行监督,目的是关注是否有违反信用政策或者其他不良目的的行为发生,从而不断的更新用户的信用评分。一旦客户的信用状况发生变化,就应该相应地调整向客户提供的信用条款。

例如,如果预计客户的信用状况恶化,应该调低客户的信用限额;相反,如果预计客户的信用评级提高,对客户提出的更高信用额的要求,应该给予肯定、及时的答复,这有助于保持同客户的良好关系。

账龄和汇款记录要求每隔一个月或一季度必须同顾客核对一次账目,形成定期的对账制度,不能使管理脱节,以免造成账目混乱、互相推诿、责任不清;详细记录每笔货款的回收情况,经常进行账龄分析。

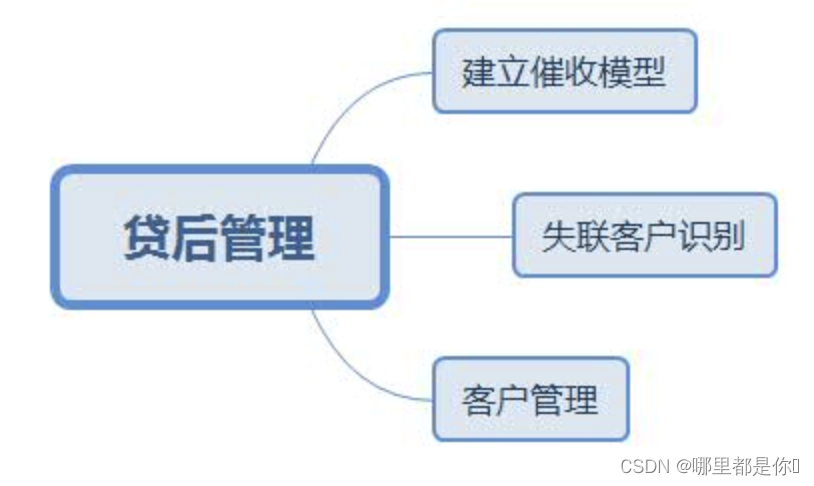

3.3 贷后管理

贷后管理是让账款更快的收回,催收模型的建立主要是通过从赊销原因、时间、催收方式等方面完善;分析应收账款分析表;采用合理的催款策略。其中包括通知客户还款的剩余期限,加强电话通知客户的次数、委托专业的收款理财机构进行催收。

客户管理是对用户贷款还款行为的是否及时为依据作为信用评分数据的变化,及时还款的用户要提升分数甚至提升贷款额度等奖励手段,逾期并恶劣拖欠的用户则相反。通过客户管理能够挖掘更多优质用户进行下一次贷款做准备。

3.4 以平台收到个人信用贷信息的流程展示

风控的环节包括开户申请审核和贷款放款审核。

开户申请审核目的是:判断用户是否符合放贷条件,拦截不良用户(违约记录用户和黑名单用户)。

贷款放款审核目的是:判断资金池是否充足,申请单量是否在平台控制范围内,以保障平台借贷流程正常,不积压过多。另一方面判断开户用户成功的信用评分是否发生了变化,是否在新增黑名单内,保障平台利益。

这两个重要步骤都属于贷前审核,具体如何施行上文已经阐释清楚。

风控测试思路

一、后台的前端界面测试,边界值,等价类。。。。

二、修改风控参数,f12看接口传的参数对不对,在看数据库表的字段,参数能不能正常写入

三、web端下单或操作,看web是不是受风控参数的控制

四、在一次修改风控参数,进行第二步,第三步,看看修改参数能不能立即生效

四、风控有哪些关键词需要了解?

1. 逾期天数 (Days Past Due); DPD

比如DPD n(指还款截止日的次日开始到实际还款日之间的日期),DPD 10=逾期10天。

2. 逾期期数 C、Mn

指还款截止日的次日开始到实际还款日之间的期数。

正常还款无逾期用 C 表示。Mn表示逾期n期:M1逾期一期,M2逾期二期以此类推。Mn+表示逾期n期(含);以上,M7+表示逾期期数 >=M7。

3. 核销金额

贷款逾期M7后经审核进行销帐,核销金额截至在在核销日期当天的贷款余额。

4. 回收金额 Recovery

来自历史所有已核销合同的全部实收金额。

5. 净坏账 NCL

当月新增核销金额 – 当月回收金额。

6. 贷款余额 ENR

指至某一节点日期为止,借款人尚未归还放款人的贷款总额。

7. 月均贷款余额 ANR

月均贷款余额 = (月初贷款余额 + 月末贷款余额);/2

月初贷款余额,即上月月底贷款余额。

8. C,M1,M2,M3…的贷款余额

根据逾期期数(C,M1,M2,M3…);,计算每条借款的当时的贷款余额:

贷款余额 = 放款时合同额 –已还本金

已还本金 = (放款日次日 ~ T-1);的还款本金总额

9. 在账月份 MOB

指的是放款后的月份。比如MOB0,放款日至当月月底,MOB1,放款后第二个完整月份。

10. 即期指标(coincidental delinquency)

当月特定逾期期数的贷款余额/当月总贷款余额,一般缩写为:Coin(Mn);%,例如Coin(M4);%=当月M4贷款余额/当月底贷款余额。

4月Coin(M1)% = 4月M1余额(30,000)/ 4月贷款余额(150,000)= 20.0%

11. 递延指标(lagged delinquency)

当月不同逾期期数的贷款余额/往前推N个月的总贷款余额,一般缩写为:Lagged(Mn);%,例如:

Lagged(M4);%=当月逾期期数为M4的贷款余额/往前推四期的贷款余额

12. 账龄分析 Vintage

(1)2015/07的放款合同金额为50,000+30,000=80,000;

- mob1(2015/08):客户B发生逾期但是不够M2;

- mob2(2015/09):客户B依然没有还款,进入M2,则账龄计入:30,000/80,000=37.5%

- mob3(2015/10):客户B依然没有还款,进入M3,账龄数据保持不变37.5%。

假设以后客户A依然正常还款,客户B没有偿还行为,则之后账龄保持37.5%不变。

(2)2015/08的放款合同额为30,000+50,000=80,000;

- mob1(2015/09):客户C发生逾期但是不够M2;

- mob2(2015/10):客户C还清欠款,进入C,客户D发生逾期但是不够M2;

- mob3(2015/11):假设客户C未还款,则发生逾期但是不够M2,客户D继续欠款,则进入M2,账龄记入:40,000/80,000=50.0%;

- mob4(2015/12):假设客户C、D都未还款,则C进入M2,D进入M3,则账龄记入:60,000/80,000=75.0%;

- mob5(2016/01):假设客户C、D全部还清欠款,全部进入C,则账龄为0;

五、最后

作为互联网金融的风控,风控的核心应该是风控规则制定和模型的建立。那么风控产品就需要坚实的数据支撑作为分析基础,能够提供实时的风险管控。

如果将平台当作婴儿,那么需要投入充分的营养才能茁壮成长,而风险控制就像体内的免疫系统,能够检测并抵御外界病毒才能更好的长大成人。这就是风控的重要性。

从0到1的学习是痛苦并快乐的,从传统行业转到互联网行业新的领域有许多新知识需要自主学习和实际运用,作为产品经理要保持强大的自我驱动力,不断的进步!与大家一起加油!

通过运营配置修改风险客户名单,黑名单等级

判断客户是否满足规则,满足规则系统拦截,通知运营人员处理,存在风险,拒绝交易。

规则中心-条件管理

1、添加黑名单等级,将风险客户进行分级,加入到黑名单中

2、单笔交易金额, 单笔大于最高金额,超过金额需要进行人工审核。----信用卡单笔刷卡金额

3、日交易金额,资金账户每一种业务的日交易额设置 ----信用卡单日消费金额

4、针对具体的某一类业务:支付业务,转账业务,提现业务, ------公对公,公对私,私对公,私对私,信用卡

风险等级,高中低

例子:规则条件有3

黑名单等级 高

某一类业务 支付 公对公

单笔最大金额 10000

注意点:规则中条件取并集

安全测试,针对敏感信息进行加密

敏感数据定义为:

1、银行卡信息

2、身份证信息

3、手机号码信息

4、用户姓名信息

5、联络信息

6、验证码信息

7、地址信息

8、交易金额信息

版权归原作者 哪里都是你� 所有, 如有侵权,请联系我们删除。