银行是经营风险的企业,在风险识别、衡量、定价和防范等方面的能力水平,是判断银行是否具备核心竞争力的关键。随着社会信息化、数字化体系建设,银行风险管理也必将迎来“数智化”时代。

其实,银行业务的申请、交易、营销等环节都可能存在欺诈行为。然而,随着技术发展,欺诈行为团伙化、隐蔽化、专业化、实时化等情况愈发显现,反欺诈难度自然也是越来越大。

与此同时 ,业务种类每年都在递增,依靠传统的专家规则评分卡模型很难应付复杂的风控场景,亟待借助大数据、实时计算、知识图谱等高新技术打造高质量的授信能力。另外,业务运营、操作流程、员工异常行为、资产及负债流动性等风险同样面临着较大挑战。

风控管理应用场景举例

场景1:反欺诈

反欺诈是银行业务交易中非常重要的一环,通常基于黑白名单、知识图谱、司法、税务、工商等内外部数据对交易数据打宽,打宽后的数据用于专家规则和机器学习模型。银行发起交易的系统会根据实时数据平台 flashflow 的决策结果对交易放行或进行加强验证。风险结果数据可作为样本,用于图数据进行关联挖掘或特征分析。

反欺诈业务场景

技术实现方面,针对交易请求,实时数据平台 flashflow 会以编排逻辑来调用不同的计算引擎,并返回计算结果。同时,实时计算平台会使用交易系统数据库的变化数据计算交易/行为等实时指标。此外,历史数据会被抽取到离线数仓和数据湖中,供下游的机器学习平台使用。

反欺诈技术实现

场景2:授信

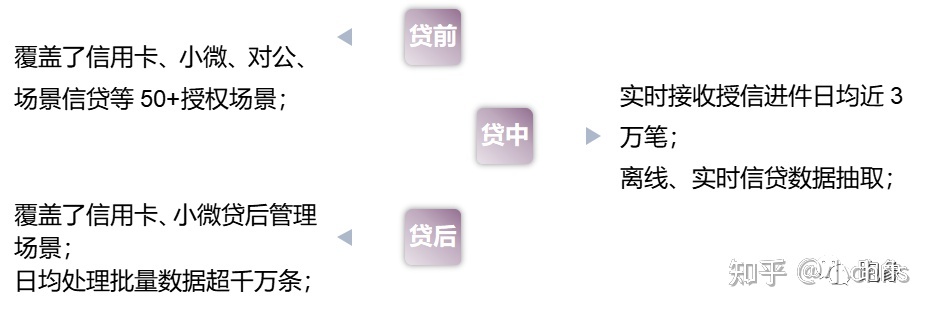

授信,狭义的理解就是金融机构向客户提供资金的行为。实时数据平台 flashflow 通过评分卡、决策集等方式承载了贷前阶段数十个场景,日均接收授信请求约3万笔;贷中、贷后环节主要以批量数据处理为主,日均处理数据逾1300万条。

授信场景与交易反欺诈场景相比较,在技术架构方面存在明显差异,前者需要外部数据的支持。实时数据平台 flashflow 将关联的内外部数据交易变量进行专家规则运算、机器学习模型推理。

授信技术实现

场景3:运营风险

员工行为、信贷管理、舆情分析等都属于运营风险范畴 ,实时数据平台 flashflow 将冲正行为、机具管理等场景数据加工成离线运营风险指标,将高敏感行为数据加工为实时指标,并对两类指标进行规则、模型运算而得出预警结果,进而形成风险核查事件、名单等。结果数据也会作为风险特征样本来训练算法和挖掘风险。

运营风险技术架构

如上图所示,运营风险的技术架构较为直观,平台每天将历史业务数据同步到数据仓库,在数仓中完成风险指标的加工,同时离线数据也会被用于模型训练。实时数据平台 flashflow 定时对离线指标进行规则运算,并将风险预警结果推送给下游运营系统。

可以私信小编或者加V(retech01)

如需了解 flashflow,或者开源数据可视化工具 datart 等

在商业化高度发达的今天,银行风险管理能力的高低,很大程度上决定了银行业务的发展边界。此前,提到银行的风险管理,涉及的关键词往往是评审授信、尽调评级等。

在当下,风险管理的关键词将围绕“数据”和“智能”等进行,通过跑象此前与银行合作的案例中分析得出,实时数据平台 flashflow 的应用, 重新定义了银行数智化风控,即在数据驱动下,银行风险管理的数据智能化体系建设,通过数智化风控来更好地经营管控风险,让银行在市场竞争中脱颖而出,重塑未来生态化良性发展趋势。

版权归原作者 running_elephant 所有, 如有侵权,请联系我们删除。