理论

资产配置,指通过计算不同资产的收益率、标准差和相关性,采用不同的优化模型,构建出不同权重下的风险收益资产组合。以下分别讲述“资产”与“配置”。

(一)资产

资产按大类分,就是所谓的大类资产,一般可分为权益类、固定收益类、另类投资和现金及等价物,每一大类内部又涵盖若干子类。不同资产的风险收益特征存在巨大差异,同时,它们也存在着不同程度的相关性。所谓大类资产,就是将具有同质性较强的资产集合起来,形成一类在预期收益、风险特征上较为相似,资产间相关性较强的大类资产。

一般而言,对于资产类别的划分,要满足以下特征:(1)同质性。同一类别资产具有类似的描述和统计特征。(2)排他性。一类资产不能同时归属两个类别。(3)相关性。同一类别资产相关性高,不同类别资产的相关性不能太高。

所以在权益类资产下,按行业进行划分,就是行业资产,行业资产也满足以上特征。

(二)配置

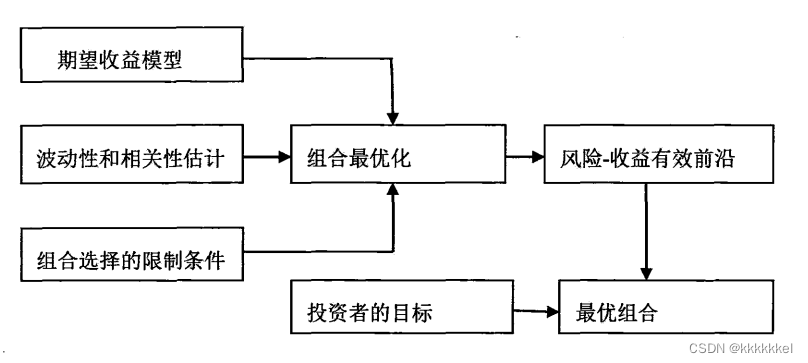

配置强调个别资产对投资组合的贡献,不局限于个别资产风险收益的讨论,而将重点放在个别资产对组合风险收益的边际影响,统筹组合内各类资产的相关性,以使得整个投资组合的风险收益达到最优状态。

大类资产配置,根据不同的策略配置,有多资产配置、战略资产配置(SAA)、战术资产配置(TAA)、风险配置、风险预算、因子配置、政策组合制定(Policy Portfolio Creation)、宏观投资(Macro Investing)、投资解决方案(Investment Solution)等。

投资者在做资产配置时,可以先进行大类资产配置,再在子类进行配置。

具体资产分类可参考下文:

大类资产配置专题(二)大类资产分类 大类资产历年收益图。大类资产是轮动的。 大类资产种类的划分依照表1。 1、现金及等价物 “现金及等价物”指流动性最好、安... - 雪球大类资产历年收益图。大类资产是轮动的。 大类资产种类的划分依照表1。 1、现金及等价物 “现金及等价物”指流动性最好、安全性最高但收益率最低的资产,具体包含:银行存款、银行承兑汇票、大额可转让定期存单、七天回购、货币市场基金、国库券等等。这类资产出于短期资金融通的需要,往往具有投...https://xueqiu.com/9509413026/172735971

模型

大类资产配置主流模型包括恒定比例配置模型、Markowitz均值方差模型(MVO)、Black-Litterman模型、风险平价模型、风险预算模型。

(一)MVO

资产配置模型的奠基石是Markowitz均值方差模型(Mean-Variance Optimization),MVO的基本思想是:假定投资者都是风险厌恶的,根据各类资产的预期收益和协方差矩阵,就能够通过最优化模型求解资产分配权重。(就是转化成二次规划数学问题)

以下最优解模型是在既定预期收益率下最小化风险的模型,再转化为二次规划KKT条件,求解出各类资产权重。

以下最优解模型是同时最大化收益率和最小化风险的模型。求解过程省略,由于引入了风险厌恶水平λ,所以可以计算出有效前沿。除了用二次规划求解,利用蒙特卡洛大量投放随机算子的方法也可以模拟出有效前沿(详见链接文章)。

马科维茨模型的实例验证与思考(含Python代码)_kkkkkkel的博客-CSDN博客_马科维茨目录马科维兹模型简述一、原理二、相关公式实例验证一、方法选择二、思路①假设②设定③注意三、实践①数据准备②用蒙特卡洛方法计算组合权重③把有效前沿组合选出来④测试时间段股票表现情况⑤有效前沿组合在测试时间段的收益情况四、思考马科维兹模型简述一、原理 马科维兹均值-方差组合模型简单来讲就是想做出在特定收益率水平下方差最小的投资组合。隐含条件:①投资多个股票,分散风险;②股票间的相关系数较低。二...https://blog.csdn.net/weixin_41963050/article/details/121373388?spm=1001.2014.3001.5501

引用自《Markowitz Mean-Variance Portfolio Theory》

** **MVO最大的缺点在于参数的敏感性。当某些资产的收益率和波动性发生微小变动后,资产配置的结果将发生巨大的变化,产生非常不合理的结果,缺乏稳健性。有时会出现持仓过度集中的问题。此外,MVO的输出结果是否最优,严重依赖输入变量,而在实践中很难准确预测预期收益和协方差矩阵。

(二)Black-Litterman模型

Black-LItterman(BL)模型是在MVO的基础上建立的,MVO中需要输入预期收益和协方差矩阵,而BL模型则是把投资者观点加入进来,继而计算预期收益和协方差矩阵,再利用MVO求解。实质是为了提高预测预期收益和协方差矩阵的准确性。

投资者观点可以是基于基本面的证券分析师的观点,也可以利用数学统计模型如GARCH模型进行预测,有学者也利用深度学习模型进行预测。

以下是利用LSTM神经网络模型建立BL模型的例子,其思路是用LSTM模型预测收益,预测值看涨则生成持有的投资者观点,反之生成空仓的投资者观点,最后利用MVO求解。

* 引用自《基于LSTM神经网络的行业配置模型》,作者李宗铭、房勇。*

* 引用自《基于LSTM神经网络的行业配置模型》,作者李宗铭、房勇。*

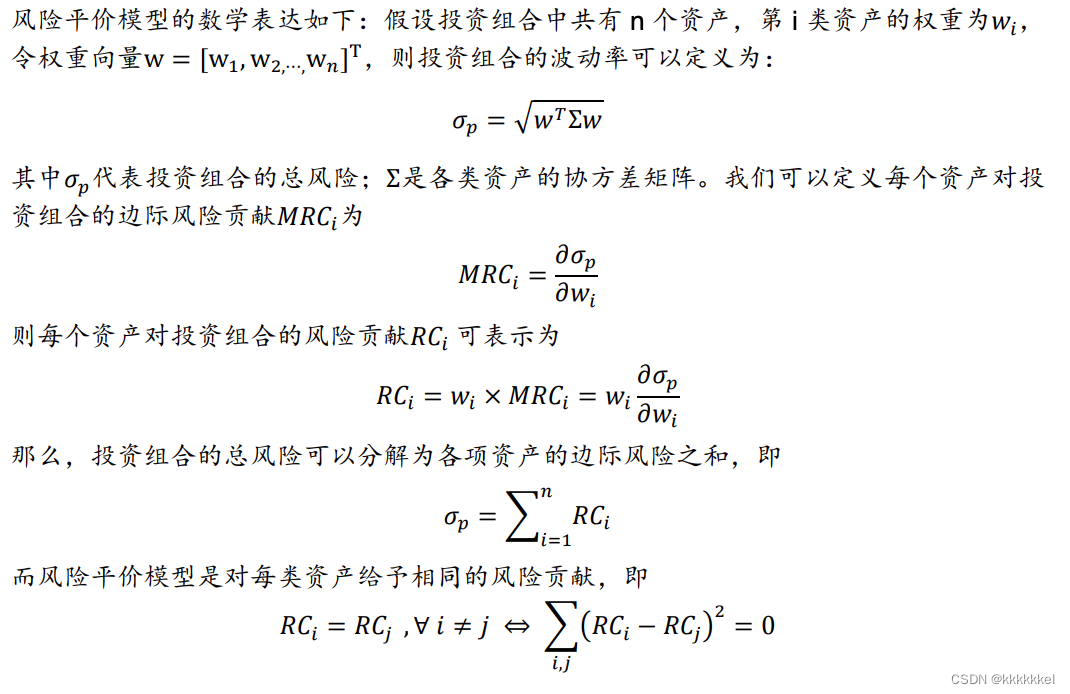

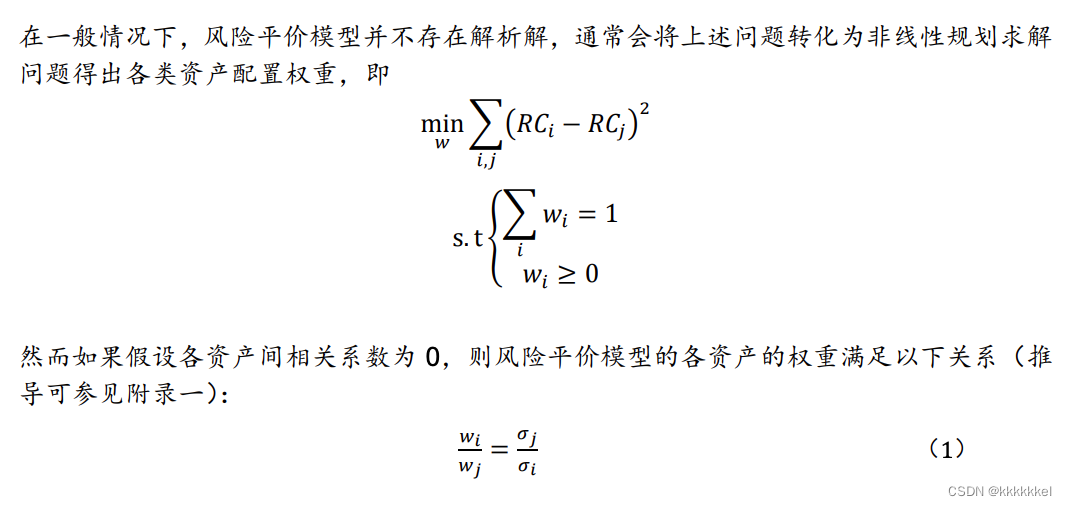

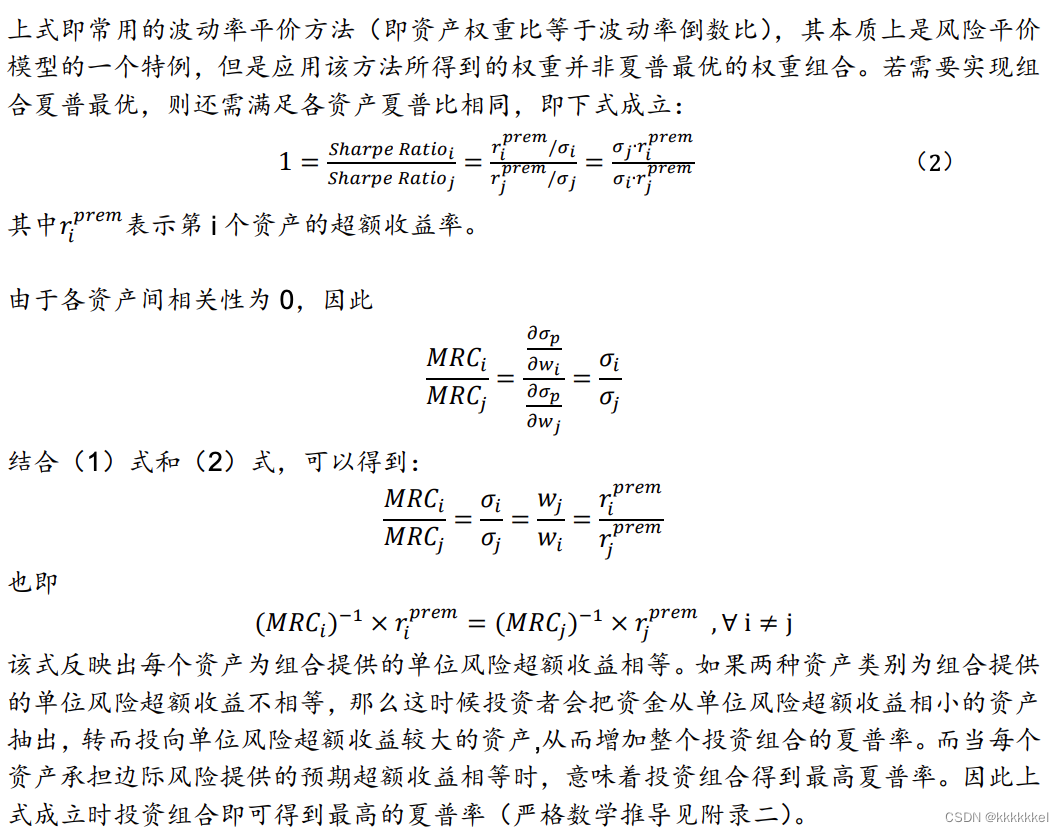

(三)风险平价模型

风险平价(Risk Parity)模型是基于桥水的创始人Ray Dalio提出了风险平价策略 , 此策略的核心思想是通过动态调节资产的权重,保证各资产对于投资组合的风险贡献度相同,即让各资产的风险 贡献度保持一 种动态平衡状态。在一个仅配置股票和债券的风险平价组合中,由于股票的风险要远大于债券的风险因此在組合中股票的权重就会得到有效地控制。

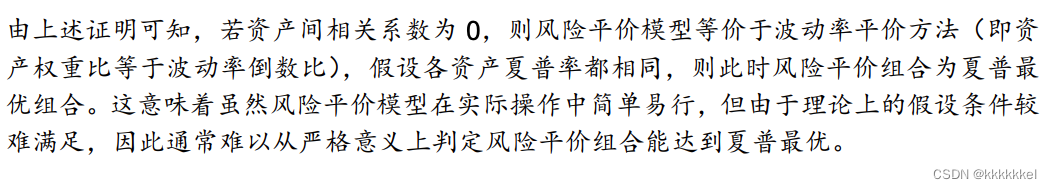

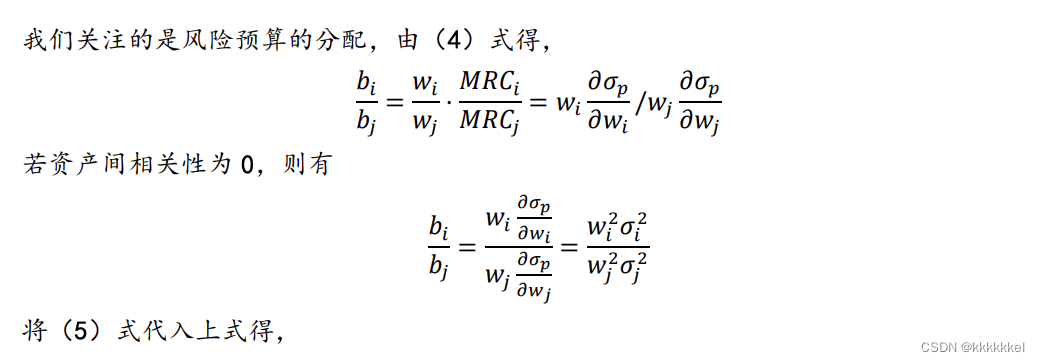

风险平价模型的不足地方如下:

风险平价模型的不足地方如下:

引用自华泰证券的《风险预算模型的预算分配方式研究》。

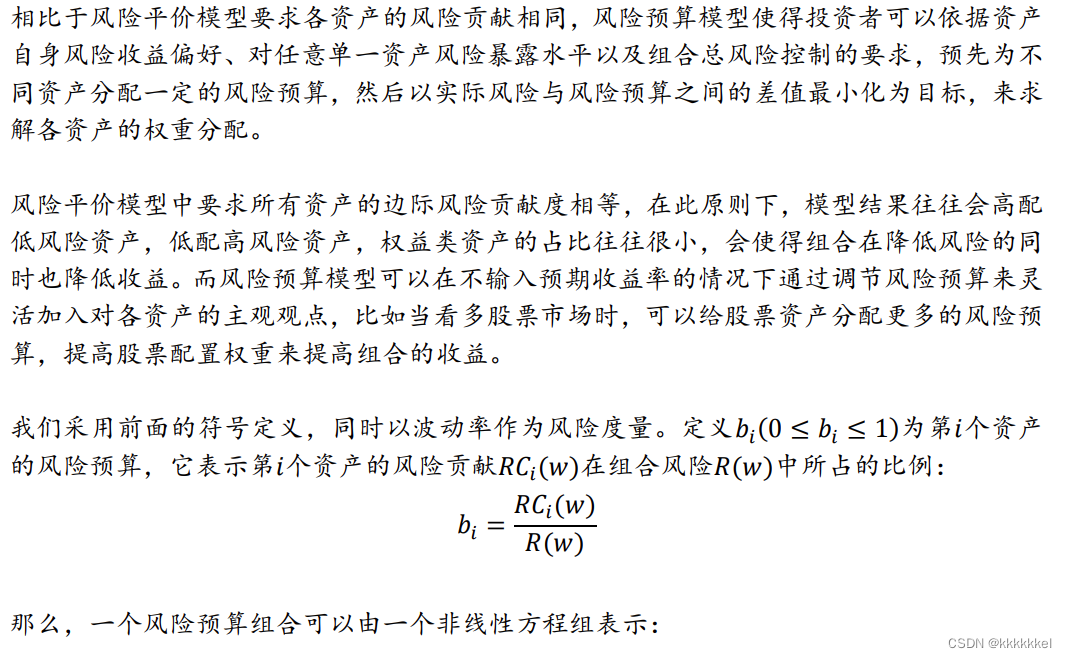

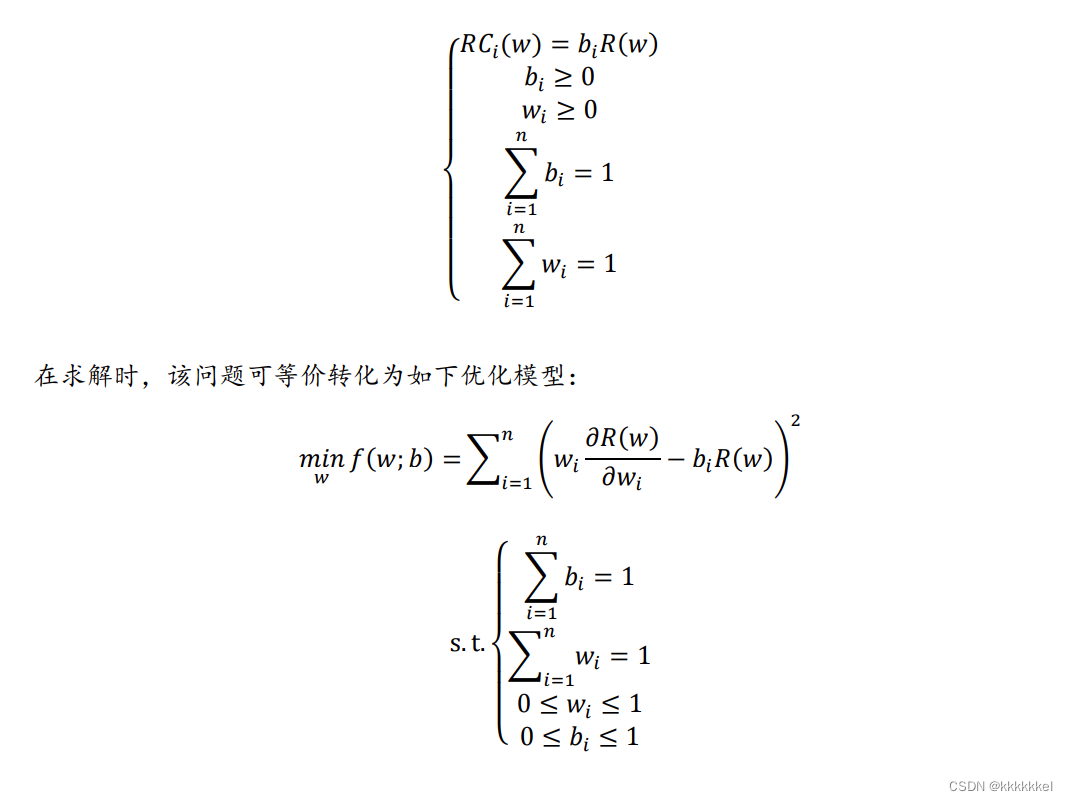

(四)风险预算模型

风险预算模型(Risk Contribution)与均值方差模型需要输入各资产预期收益不同,风险预算模型是将风险分配给每个资产, 这一理念使资产管理实现了从组合优化向风险配置的一次重大突破,近年来,风险预算模型在资产管理领域受到广泛关注。

关于风险平价和风险预算模型的算法可参考以下文章:

关于风险平价和风险预算模型的算法可参考以下文章:

总结

大类资产配置主流模型用大白话来讲就是在不同的资产配置模型中找到最优权重,而决定性的因素就是资产的预期收益率、资产间的相关性及各自的波动率(协方差矩阵)。不过,利用过去的数据去计算未来,在现实投资中是不可取的,所以我们希望能够预测出预期收益率和协方差矩阵,这样就能够预测出最优权重来进行投资。

在预测预期收益率和协方差矩阵上,可以运用数学方法,比如有半衰期加权、EWMA加权、GARCH预测等,也可以运用机器学习的方法,比如Deep Learning。在预测上可操作的空间很大,选取的数据种类、时间段不一样,调仓的时间不一样,细微的参数变化都会让结果有质的区别。

无论是什么模型,都有阶段性的回撤,只有持之以恒地坚持资产配置,才能获得长期正收益。圣杯不是那么难找,be patient,耐心点再耐心点。

版权归原作者 kkkkkkel 所有, 如有侵权,请联系我们删除。